こんにちは、京都の若ハゲ税理士ジンノです。

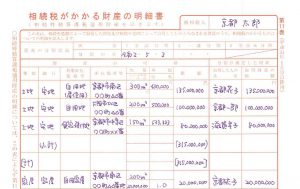

相続税申告書を作成するうえで財産の確認整理はとても重要です。抜け漏れがないかどうかには細心の注意を払う必要があります。

預金関係書類の整理と資金移動についてどのように確認しているかお伝えします。

普通預金関係

金融機関が発行した亡くなった方の亡くなった時点での残高証明書を取得するのが最も信頼できる内容です。

普通預金についても同じくで、通常は残高証明書の取得をお願いしますが、一口座だけで取得に時間を要するなど事情があれば残高証明書に代えて通帳において確認をすることもあります。

通帳の記帳ができていれば亡くなった時点の残高が分かりますので、通帳の表面と一枚めくった面(口座情報が書いてある部分)、あと亡くなった時点の残高が分かるページを残高が確認できる書類として申告書に添付することがあります。

普通預金について既経過利息は課税上の弊害がない少額な場合には考慮しなくてよいこととされています。

ただし、定期預金、定期郵便貯金及び定額郵便貯金以外の預貯金については、課税時期現在の既経過利子の額が少額なものに限り、同時期現在の預入高によって評価する。(昭55直評20外改正)

※財産評価基本通達 6章その他の財産 預貯金の評価203から抜粋

少額なものに限りという記載がありますが、どの程度が少額なのか判断に迷うところです。例えば課税上弊害がないという意味で考えると、課税価格の計算は1,000円未満切り捨てです。

多くの普通預金利息が0.001%であることを考えると、1億円を超えていると利息として1,000円を超える(年額)のでその際には考慮するようにしています。

定期預金関係

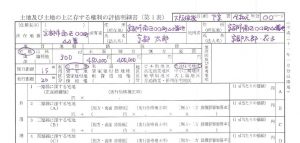

普通預金の取り扱い上、少額であれば既経過利息を考慮しなくてもよいですが、定期預金等の場合には考慮する必要があります。

通常は、金融機関の残高証明書上に追記する形でもよいので既経過利息を記載してもらうことで対応しています。

定期預金利息ですのでこちらで計算しようと思えばできないこともないですが、中途解約利率などはこちらで分からないこともあります。

どうしても難しい場合にはこちらで計算する、残高証明書に記載してもらえるのであれば依頼しておくとよいでしょう。

また、記載された既経過利息(亡くなった時点で解約した場合の利息)については源泉徴収後の金額を財産評価上は計上することになりますので、源泉徴収が考慮されているかも併せて確認しておきましょう。

預貯金の価額は、課税時期における預入高と同時期現在において解約するとした場合に既経過利子の額として支払を受けることができる金額(以下203≪預貯金の評価≫において「既経過利子の額」という。)から当該金額につき源泉徴収されるべき所得税の額に相当する金額を控除した金額との合計額によって評価する。

※※財産評価基本通達 6章その他の財産 預貯金の評価203から抜粋

資金移動の確認

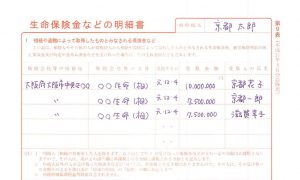

預金関係の財産評価は残高証明書と通帳により行っていきますが、そのあともっと大事な資金移動の確認があります。

これは名義預金などがないか、おカネの流れを整理して確認をすることで、税務調査時において指摘されるかもしれない事項をあらかじめピックアップしておく前段階にもなります。

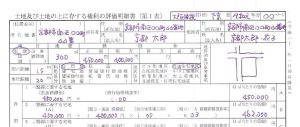

具体的には入出金について不明なものも含めて確認をしていくのですが、当事務所では相続開始前後はもちろんのこと、30万円以上の入出金についてはどこからきてどこへいくのか、確認をすることにしています。

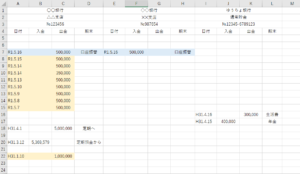

確認方法としては預金通帳の入出金情報をExcelに落とし込んでいくという地味な作業ですが、この地味な作業が後々活きてくることは往々にしてあります。

イメージですがこのような形です。

ご自身名義の口座間の振り替えや定期預金からの入金、出金、生活費の出金などまとまった資金の異動についてはチェックを付けて、相続人の方に確認するようにしています。

通帳に使途が書いてある場合もありますが、書いてない場合には何に使ったのか、また入金であればどこからなのか、相続人に知っている範囲でお答えいただきます。

とはいっても自分自身もそうですが両親名義の預金口座のおカネの動きをすべて把握していることは稀です。

大きなおカネが出ているときに例えば何かを買った、家の修理をした、贈与をした、どれかに該当しないか確認しておくことはとても大切です。

申告書提出後は税務署側においてもこの入出金を亡くなったご本人のみならず親族の口座も併せて必要に応じて入出金を確認しています。

事前にこれはこういう使途で引き出した、贈与ではない、そういうことが確認できているのといないのでは調査の場面で説得力が増しますし、説明違いも少なくなります。

特に名義預金関係については相続税の税務調査において指摘事項として最も挙げられることが多く、記憶が定かなうちに資金移動の内容を整理して記録しておくことが名義預金として指摘を受ける可能性を少なくします。

名義預金の確認がおろそかだと、万が一税務調査がはいったときに完全に後手に回ってしまい、説明できないなら名義預金だという強引な話の持っていき方をされかねません。

まとめ

みなさんが想像するよりも相続税の税務調査は名義預金の指摘が非常に多い項目となっています。

贈与もやったつもり、へそくりを溜めていた、生活費の残りをコツコツ貯めていた、そういう項目は指摘を受けやすいです。

丁寧にキチンと整理をしておくことで、もし指摘されてもこれはこういうものです、という説明が出来るようにしておくことが相続税申告書を作る段階でも求められます。