京都の税理士ジンノです。

相続税の税務調査のイメージはどんなものを想像するでしょうか。あれやこれやと探られて、財産漏れを指摘され追徴で税金を支払うことになる、そんなイメージがあるかと思います。

相続税の税務調査を多くの相続人の方は経験したことがないと思いますが、税務調査で一番多く指摘されるのが名義預金です。

この名義預金が適切に計上されているか否かで相続税の申告書の内容はもとより印象も大きく変わります。

名義預金と指摘されないためにどういったことに気をつければ良いか解説します。

名義預金とはどんな預金か

そもそも名義預金とはどんな預金か、ここを整理しておくことがとても大切です。

簡潔にお伝えすると『亡くなったひとの名義の預金じゃないけれど実質的な中身が亡くなったひとのもの』というのが名義預金の特徴です。

例えば、配偶者の名義の預金口座があるとします。この配偶者名義の預金口座に預けられているおカネがはたしてどこからきたか(資金の出所)がとても重要になってきます。

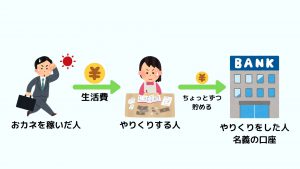

よく見聞きするケースとして、ご主人から生活費を預かり、奥様がやりくりをして余ったおカネを貯めている場合があります。(いわゆるへそくりです)

この状態を見た時、心情的にはやりくりした人のおカネだと考えたくなります。

でも相続税の税金を計算するうえでの考え方は異なりまして、この『やりくりをした人名義の口座』に入っているおカネは誰が稼いだかをみます。つまりはおカネを稼いだ人のものだ、という判定が行われます。

夫婦で共同して形成された財産となりますが、贈与したという根拠を説明できない場合、この財産については稼いできた人のものというのが相続税を考える上での基本的考えです。

実質的な所有者(だれが自由に使えるか)、管理状態などを総合的に勘案しますが、生活資金として配偶者に渡したお金はその渡したという事実のみでは贈与したとみなされません。

ほかにも、親がなくなったので貸金庫を開くと自分のあずかり知らない預金通帳がたくさん出てきた、という場合があります。

この場合には、その預金口座の名義人(この場合はお子さん)が実質的に管理していない(存在を知らないモノを管理できないので)、贈与された事実がない(贈与契約は「あげました、もらいました」で成立しますが存在を知らないので贈与不成立)などの理由でその預金通帳を作っておカネを振り込んだ親の名義と認定されてしまいます。

名義預金と認定されると心情的にも大きなストレスがかかりますし、実質的にこの名義預金を含む名義財産の指摘が税務調査では最も指摘されるポイントとなります。

では名義預金と認定されないためにどんなことができるでしょうか。

名義預金と指摘されないために

預金の流れというのは税務調査があった場合に親族については必ず確認されます。そのうえでコレは贈与ですか貸付ですか、なんのために支出したのですか、どこから来たおカネですかなどを事細かく確認されます。

ですので預金口座のおカネの流れ(何に使ったか、どういう収入かなど)を整理して記録しておくことはとても大切です。

お通帳に生活費であれば生活費、家の修繕であれば修繕費、旅行代であれば旅行代などを請求書があれば保管・記録しておくと説明資料としてとても安心です。

おカネの流れが整理できたら確認し実行していただきたいことが3つあります。

名義預金の状態を解消する

まずは今、名義預金と思われる財産がある方(へそくりがある方)は、その預金を本来の名義人の口座に移しましょう。

この預金を動かすときに贈与と言われないか心配と仰る方がいますが、そもそもの名義の状態を正しいモノにするための預金の移動なので贈与とはなりません。

この場合はどの預金が名義預金かの判断も含めて専門家に相談してから実行しましょう。

個有の財産の区別

さらに配偶者の方に個有の財産がある場合は、区分をしておくことが重要です。

個有の財産というのは、その配偶者の方がお仕事をしておられて稼いできたおカネがある場合、ご自身の両親などから相続した財産がある場合などの、ご主人とは別に自分が稼いだ又は相続した財産のことを指します。

この場合、どのように財産形成をしてきたのかを説明できるとより安心ですので、いつの時点でどんな収入があった、相続で財産を引き継いだなどをおカネの流れとともに整理しておきましょう。

正しい贈与で財産の移動

配偶者の方に財産がある程度あったほうが安心だというのはよく分かるお話ですので、配偶者の方に財産を移したい場合には適切な形で贈与しましょう。

適切な手順で贈与をしていれば名義預金と指摘されることはありません。

預金通帳と印鑑は贈与される人が管理する

現金でやり取りせず、預金口座から口座へ振り込む

贈与契約書を作る

110万円を超えるようなら贈与税の申告をする

このような注意点を守り、適切な贈与で財産を効果的に移転しましょう。

まとめ

[box03 title=”本記事のまとめ”]- 名義預金は相続税の税務調査で一番指摘される

- へそくり、生活資金のやりくりでできたおカネは名義預金

- おカネの流れと根拠資料の整理

- 名義預金があるなら戻す、個有財産の区別、適切な手順で贈与を

これらを一つずつクリアしてくいくことで税務調査において指摘されづらい内容の申告書を目指していきましょう。

不安がある方はお早めに専門家にご相談を。

コメント

コメント一覧 (2件)

[…] 相続税の税務調査の多くが名義預金の指摘。指摘されないためのポイントを解説税務調査でもっとも多く指摘されるのが名義預金です。 この部分が適切に処理されているかどうかで申告 […]

[…] 相続税の税務調査の多くが名義預金の指摘。指摘されないためのポイントを解説税務調査でもっとも多く指摘されるのが名義預金です。 この部分が適切に処理されているかどうかで申告 […]