京都の税理士ジンノです。

先日、国税庁から「相続税の申告事績の概要」と「平成30事務年度における相続税の調査等の状況」が発表されました。

2019年10月までに提出された相続税申告に関する事績(内容)についての公表資料と、事務年度2018年7月から2019年6月までの調査等の状況に関する公表資料です。

公表資料からは無申告に関する調査件数が前年比で大きく伸びています。なぜ無申告がバレてしまうのか。

資料から読み解けることを解説していきます。なぜこういうことが起きるかも含めてお伝えしていきます。

資料から読み取れること

まずは相続税の申告事績から確認してみましょう。申告の件数や課税割合などが公表されています。

課税割合、課税価格、税額いずれも増加

課税割合というのは、被相続人(=亡くなった方)に占める申告の件数と考えていただければよいです。

平成30年分の資料では

課税割合は、116,341件/1,362,470人=8.5%となっています。

課税割合においては申告書は提出したけれど相続税がない申告の割合も把握できます。33,140件/1,362,470人=2.4%となっています。

申告件数のうちおよそ28%(33,140件/116,341件)が申告書あり納税なしのパターンだということです。

課税割合の推移としては、以下のようになっています。

※国税庁発表の平成30年分 相続税の申告事績の概要より

平成26年分から平成27年分への大きな上昇は基礎控除の金額に大きな改正があったことによるもので、およそ2倍になっています。平成27年分以後は緩やかに上昇している傾向です。

大まかに言うと、100人亡くなった方がいらっしゃると8.5人は相続税の申告をしているということになります。

課税割合の上昇に伴って、課税価格=相続税が課税される財産の価格、相続税額ともに上昇しています。課税価格は対前年比で104.2%、相続税額は104.5%です。

傾向として高齢化社会により亡くなる方も徐々に増えていっており、それに付随した動きとして申告件数も増えているように考えています。

相続税の調査に関する内容

申告件数やその内容について簡単に確認しましたので、続いて相続税の調査に関する内容を確認してみましょう。

実地調査件数は対前年比で99.1%となっており、件数自体は減少しています。

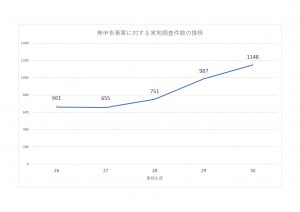

税務調査の実地件数は対前年比で減少しているのですが、注目したいのは無申告事案についての調査件数の上昇です。

無申告つまり申告の必要があるにもかかわらず申告していないケースについて重点的に調査をしているようです。

※国税庁発表 平成30事務年度における相続税の調査等の状況より

平成28事務年度から平成29事務年度にかけて件数が非常に増加しておりその後もその傾向が続いています。今回の公表資料の主な対象期間として平成28年中に申告されたものについての内容です。

つまり、平成27年の改正により申告件数がほぼ倍増したことにより、平成27年分の申告の内容について平成29事務年度において調査が行われているので急激にその件数が伸びていることが分かります。

発表資料から抜粋すると

無申告事案は、申告納税制度の下で自発的に適正な申告・納税を行っている納税者の税に対する公平感を著しく損なうものであることから、国税庁では資料情報の更なる収集・活用など無申告事案の把握のための取組を積極的に行い、的確な課税処理に努めています。

無申告事案への取り組みを積極的にしているという姿勢を明確にしています。

また、無申告事案ではなく簡易な接触という取り組みを実施しています。こちらも抜粋してみると

国税庁においては、実地による税務調査を適切に実施する一方で、文書、電話による連

絡又は来署依頼による面接により申告漏れ、計算誤り等がある申告を是正するなどの接触

(以下「簡易な接触」といいます。)を実施し、適正申告の確保に努めています。

としており、申告の漏れがないように納税者に対して接触を図っていることがうかがえます。

なぜ無申告がバレるか

なぜ無申告がバレるのか、と感じる方も多いかなと思います。日本の人口は現在およそ1億2千万人にもおよびます。

70歳以上の方に限定しても(推定被相続人の年齢層を想定)およそ人口の20%ですから、2400万人がいることになり、もちろんすべての人の財産を把握することはできません。

なので、自分だけは安心だと思ってしまうのも無理はありませんが、相続税申告が必要かもしれないという抽出を課税庁側で行っていることはあまり知られていません。

ここで「簡単な接触」について少しふれておきます。

この簡単な接触というものには相続税のお尋ね(もしくはお知らせ)という接触の仕方が含まれていると考えられます。

相続税のお尋ねは亡くなった方の親族あてに○○さんが亡くなったことにより相続税の申告が必要ではないですか?という案内です。

申告のお知らせというものもありこちらについては申告が必要となる可能性が非常に高い場合に送られてきます。

税務署には亡くなったことを通知していないはずなのになぜ亡くなったことや相続税がかかるかもしれないということを把握しているのか、不思議に感じるかもしれません。

誰かが亡くなると市区町村役場に亡くなったことを届け出る死亡届を提出することになります。この亡くなったことの通知というのが役所から税務署に届いているので、税務署においても誰が亡くなったか把握することができるのです。

相続税法第58条において以下のような記載があります。

第五十八条 市町村長その他戸籍に関する事務をつかさどる者は、死亡又は失踪に関する届書を受理したときは、当該届書に記載された事項を、当該届書を受理した日の属する月の翌月末日までにその事務所の所在地の所轄税務署長に通知しなければならない。

この際には亡くなった方の所有する不動産について相続税課税の参考とするため所轄税務署に情報が通知されるのが一般的です。

通知を受けた税務署においてはその亡くなった方の不動産の所有状況や過去の申告(所得税確定申告など)の情報をKSK(国税総合管理)というシステムを使って抽出していると考えられます。

過去の申告の状況から所得や職業などを把握し、また不動産の所有状況を把握しているので相続税がかかるかもしれない、という推測をしてお尋ねをしてきているわけです。

このお尋ねについては、申告の必要があれば申告をすることで返事をしているので提出することは不要です。しかし申告の必要がない財産の状況ですと財産の概要を記載して提出する必要があります。

もしお尋ねが届いてもそれを無視してしまっていると、もちろんお尋ねを出したほう(税務署)では把握していますから、返事がないので調査をしよう、と考えるのは通常の流れかと思います。

コレにきちんと対応していないと税務署としても財産が少ないので申告が不要な状況なのか、申告が必要だけれどしていないのか、というが分からないからです。

お尋ねについてはきちんと対応しておくべきです。

また近年は富裕層をターゲットにした課税庁の動きも活発ですので自分では意識していなくても、相続税の課税対象者として補足されているかもしれません。

今回の公表資料でも海外資産関連事案に関する実地調査件数は増加しています。

もし申告が必要かどうかがよく分からない、という場合にはお近くの専門家に早めに相談したほうが良いでしょう。相続税申告の必要がないと高を括っているとあとで大変なことになる可能性もあります。

もしお尋ねやお知らせが届かなくても申告が必要であれば申告をする必要があります。届かないから申告をしなくてイイということではありませんのでご注意ください。

まとめ

[box03 title=”本記事のまとめ”]- 無申告事案の調査件数が増えている

- 財産の内容を課税庁側である程度推測している

- 無申告でもバレる

- お尋ねが来ないから申告しなくてい良いわけではない

もしお尋ねが届いて申告の有無が判断つかなければお近くの専門家に早めにご相談されることをオススメします。

コメント

コメント一覧 (1件)

[…] 相続税申告の無申告がなぜバレてしまうのか相続税の無申告事案について調査件数が増加しています。 無申告がなぜバレるのか、解説しています。… […]