相続税も贈与税も普段あまり身近ではない方のほうが多いので知らなかったといことが発生します。

いちばん「知らなかった」でまずいのが申告をしていないということ。税金がかからなくても申告が必要なケースはあります。

贈与税のうち特例を受けるにあたって申告が必要なものを解説します。

贈与税はかからなくても申告が必要ってどういうこと?

贈与税には各種の非課税の特例があります。それらの特例の適用を受けるために申告をすることが要件となっていることが多いです。

これはなぜかというとただ単に金銭の贈与をした場合にそれが一般的な贈与なのか、特例の贈与なのかの判別がつかないからです。

後で見たときにこれは特例の贈与なんだなと税務署側で確認するためという側面もあります。

裏を返すと非課税の贈与のつもりで申告をしていなければそもそもその特例が受けられていない状態ですので非課税の特例贈与じゃないとみなされる可能性もあるわけです。

せっかく特例の贈与をしたのにそうじゃないとみなされると大変です。

申告が特例適用の要件になっている場合には例え納税がなくても申告は必要なんだな、ということは頭の片隅に置いておきましょう。

これは相続税の申告においても申告が要件となっている特例があります。配偶者の税額軽減と小規模宅地等の課税価格の特例の2つが代表的なものです。

特例を適用したら相続税がかからない→申告が要件となっている→申告書提出して初めて特例が適用される、という流れです。

贈与税の以下の特例と流れとしては同じです。

提出が必要な贈与税の申告

では特例適用にあたって申告が必要な贈与を洗い出してみましょう。

直系尊属からの住宅取得等資金の贈与

両親や祖父母から住宅を取得するにあたって金銭を贈与された場合の特例贈与です。

金額の変更などについてはこちらで触れました。

非課税限度額の範囲内の贈与でも申告の必要がありますので注意しましょう。

贈与税の配偶者控除

婚姻期間が20年以上である配偶者に対して居住用不動産等を贈与した場合の特例贈与です。

こちらも非課税の範囲(2,000万円)であっても申告が必要です

ここでおや?と思った方は鋭いですがいわゆる教育資金一括贈与と結婚・子育て資金一括贈与は取扱い金融機関の営業所等を通じて申告書を提出することになります。

税務署ではなく銀行などの窓口で手続きをすることになりますので契約をして上記の一括贈与をする場合には申告書の提出漏れは基本的に起きないと考えられます。

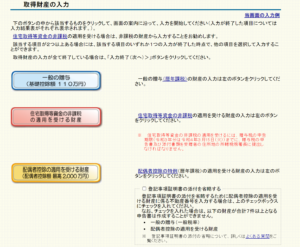

確定申告書等作成コーナーも便利

2つ特例贈与についてお伝えしましたが確定申告書等作成コーナーを使って申告書の作成が可能となっています。

こちらで作成をすると添付等の必要書類についても案内がありますので便利です。

また手順に沿って申告書を作成することが所得税の申告書などと比べるとやりやすい印象です。必要書類が手元に揃ったらトライしてみてはいかがでしょうか。

まとめ

贈与税がかからない特例贈与のうち2つについて適用を受けるためには申告が必要だよということをお伝えしました。

申告期限内に適切に対応をしておくことが必要ですので該当する方は今一度チェックしておきましょう。