インボイス制度までおよそ1年とせまり、フリーランスのかたも消費税申告のことを検討することが増えてきています。

消費税申告の計算方法には原則課税と簡易課税の2種類ありますが、簡易課税を選択するほうがフリーランスのかただと有利になることは多そうです。

簡易課税を採用するかどうか判断材料を整理してみましょう。

簡易課税制度のみなし仕入率を見てみる

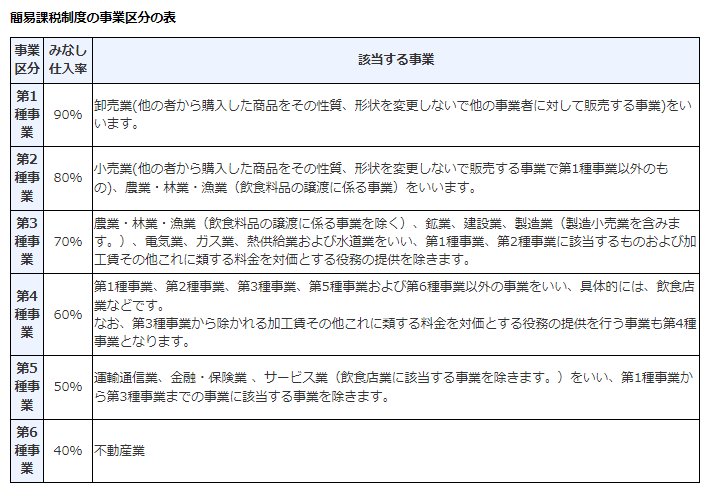

メインになる業種に応じて簡易課税でのみなし仕入率が変わります。

サービス業なら50%、小売業なら80%といった具合です。

売上に伴って受け取った消費税のうち何割を支払うことになるか、という視点で見るとよりわかりやすいです。

サービス業なら売上に伴って受け取った代金の消費税のうちの50%を支払う、小売業なら20%を支払うことになります。

業種の事業区分は全部で6区分です。以下のような業種の割り当てとみなし仕入率になっています。

ご自身の営む業種がどこに該当するかは売上をベースにして決まります。

まず最初のステップとして簡易課税を採用したら自分の業種がどこに当てはまるか確認しましょう。

利益率を見てみる

続いて簡易課税を採用するかどうかの判断材料として利益が出ているかどうか、どれくらい出ているかを見てみます。

消費税がかからない取引としては給与の支払いなどが代表的ですが、個人事業主・フリーランスの場合だと自分に給料を払えませんのでここはいったん置いておきます。

例えばサービス業の仕事をしているフリーランスのかたですと元手がいらないビジネスだと利益率は結構高くなるでしょう。

例をだして考えてみます。

サービス業を営むAさんは売上800万円+消費税80万円で税込みの売上は880万円だとします。

経費は自宅事務所でほとんどかからず、税込みで110万円だったとしましょう。

利益は青色申告特別控除前で880万円-110万円=770万円です。

原則課税の消費税計算だと単純計算で70万円(=80万円-10万円)、簡易課税での計算だと40万円(=80万円×50%)です。

利益率は高く売上に対しての利益率は770/880=87.5%となります。

一方で、サービス業を営むBさんも売上は880万円だとして、経費が660万円かかっているとしましょう。

この場合、利益は880万円-660万円=220万円で、利益率は220/880=25%となります。

消費税はというと原則計算ですと20万円(=80万円-60万円)となり、簡易課税だと40万円(=80万円×50%)です。

利益率がみなし仕入率より低く、経費が多くかかる場合には簡易課税制度を採用すると消費税が原則計算よりも多くなる可能性がありますので利益率はチェックをしてみましょう。

その際には消費税がかからない経費がないかも同時にチェックして、その分は上記の消費税計算からはよけて計算する必要があります。(給与、専従者給与、法定福利費、減価償却費は消費税かからない経費の代表例です)

固定資産の購入が多いか見てみる

ビジネスによっては固定資産の購入が多額になるケースがあります。

フリーランスのかたですと当てはまるケースは少ないと考えますが、固定資産の購入がたくさん必要なビジネスをしている場合には注意が必要です。

消費税の簡易課税を採用すると経費にかかる消費税は考慮せずに消費税の計算をしますので、固定資産の購入が多額の場合には原則計算が有利なことが中小企業だとあり得ます。

イメージですがひとつの固定資産が100万円を超えるものをいくつも購入する場合などは簡易課税が有利になるかどうかはチェックしておきましょう。

まとめ

簡易課税制度を選択すると2年は原則として継続適用しますので、その点もあわせて税理士に相談しておくのがです。

お伝えした3つの判断材料でもってどうしていくか考えてみる、もしよくわからない、ということであれば税理士に一度相談してみましょう。