住宅ローン控除に関しては適用を受ける年度において用語が非常に複雑になっています。

用語の整理を通して注意点などを確認しておきましょう。

用語の意義

住宅ローン控除は住宅取得に際してローンを組んで購入した場合にそのローンの年末残高を基礎に控除額を算定して税金を控除します。

居住をしたタイミングでローンの残高の限度額が変わったり、適用を受けられる控除期間が変わったりと非常に入り組んでおりそれに伴って用語もかなり多くややこしい状態です。

いくつか整理をします。

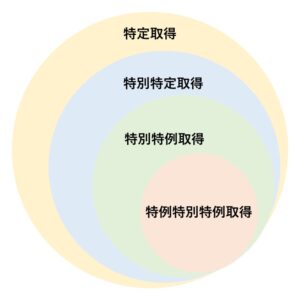

特定取得

消費税等の税率が8%又は10%である場合の住宅の取得等をいう

特別特定取得

消費税等の税率が10%である場合の住宅の取得等をいう

特例取得

特別特定取得に該当する場合で一定の期日までに契約が締結されているもの

(新築についてはR2.9.30 分譲住宅・既存住宅・増改築等はR2.11.30)

特別特例取得

特別特定取得に該当する場合で一定の期間内に契約が締結されているもの

(新築についてはR2.10.1~R3.9.30 分譲等はR2.12.1~R3.11.30)

特例特別特例取得

特別特例取得に該当する場合で特例居住用家屋の取得等をいう

特例居住用家屋

家屋の床面積が40㎡以上50㎡未満である住宅をいう

文字にするとかなりわかりにくいですが最初の2つはまだわかりやすいかと思います。取得した住宅にかかる消費税が8%か10%かの違いによるものです。

図にするとこのような形になります。

これは過去のことではありますので大事なのはこれから自分が住宅を買うとしたらどうなるか、という点です。

注意点

現在、給与所得の方(いわゆるサラリーマン)の場合には今年に住宅を購入して居住をしたら年末調整ではなく確定申告をして住宅ローン控除を受ける必要があります。

初年度は確定申告が必要ということです。次年度からは年末調整で住宅ローン控除の適用を受けることができます。

事業主の方は毎年確定申告をしますのでその際に控除を忘れないように適用しましょう。

住宅ローンを組むことと、住宅を購入した際のその住宅購入が控除対象になるかどうかは別の問題です。

事業主の方は3年間は確定申告の中身、特に利益の部分を確認されますので審査がより厳しいものになります。給与所得の場合よりか、ということです。

また住宅ローンの審査が通ったとしても購入する住宅が住宅ローン控除の対象ではない不動産の場合は住宅ローン控除は受けられません。

よくある勘違いとして住宅ローン控除の借入限度額をご自身の借り入れができる限度額と考えていることがあります。

住宅ローン控除の借入限度額は控除計算の対象となる借入の限度額という意味です。

例えば中古住宅を購入するにあたって4,000万円の借り入れをした場合に、中古住宅の住宅ローン控除の借入限度額が3,000万円とします。住宅ローン控除の計算は4,000万円ではなくて3,000万円で計算をします、ということです。

今後もし住宅を購入するのであれば今後の動き、変更点を確認しておくことが重要です。

2022年以降の居住の場合の控除率は一律0.7%

控除適用期間は原則13年、中古物件の場合は10年

となっています。

住宅ローン控除そのものも適用するための要件があります。それも重要ですが住宅ローンをどの金融機関で依頼するのか、金利(固定金利、変動金利)、返済期間、返済計画なども同じく重要です。

資金計画やご自身のライフプランにも大きくかかわってきますのでしっかりと比較検討していくことが大事です。

まとめ

住宅ローン控除のことについて用語の意義と注意点について整理をしました。

購入する住宅の種類に応じて借入限度額も変わりますし、検討すべき項目がかなり多いのですが大きな買い物であるがゆえかもしれません。

しっかり検討して事前にライフプラン、マネープランも見直しておくのがよいでしょう。