こんにちは、京都の若ハゲ税理士ジンノです。

フリーランスの方向けに経理、帳簿付けをまとめていくシリーズの2回目として今回は経費について解説します。

勘定科目の選び方

結構ご相談をいただくのが支払った内容をどの勘定科目に当てはめればよいか、ということです。確かにあまりどこにも書いてないような気がします。

仮にですが電車で移動したときの電車賃を通信費に計上している場合は何か不都合があるかと言うと税務申告上はないです。

勘定科目が違ったら経費にならないかというとそういうことではないのですが、分類ができているかいないかはご自身が後で見たときに困るかもしれない、ということがポイントとしては大きいです。

なんでもかんでも雑費勘定に放り込んでしまう、計上してしまうと例えば来年の年末に去年との比較をする際に分からなくなります。

勘定科目、なにをつかったらよいか全く見当がつかない、という場合には決算書をまずは見てみましょう。

デフォルトで記載されている勘定科目がありますのでそれぞれ自分の支出が何に該当するかなというのをあてはめてルールを決めて運用していただいて大丈夫です。

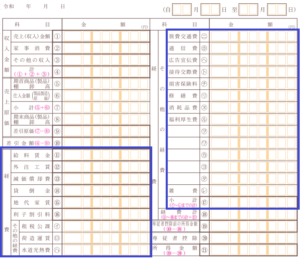

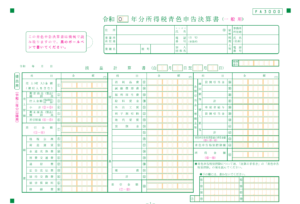

白色申告の収支内訳書(一般用)ですと以下のような項目がすでに用紙に印刷されていますのでこれをつかえばいいよ、という税務署からのメッセージとも捉えることもできます。

↓経費の部分を抜粋

既に用紙に記載されている項目は

⑪給料賃金-(従業員、アルバイト、パートへの給料支払い)

⑫外注工賃-(業務を外注した時の外注の費用)

⑬減価償却費-(固定資産の経費化)

⑭貸倒金-(取引先あての債権の回収不能の確定金額)

⑮地代家賃-(家賃やテナント料)

⑯利子割引料-(借入利息、手形割引料)

㋑租税公課-(印紙代、個人事業税)

㋺荷造運賃-(商品の発送費用、梱包資材の費用)

㋩水道光熱費-(電気代、水道代)

㊁旅費交通費-(電車賃、バス代、その他交通費)

㋭通信費-(インターネット等通信料、切手代、郵便代)

㋬広告宣伝費-(広告費用、販促費)

㋣接待交際費-(事業関係者との飲食費、贈答品費)

㋠損害保険料-(テナントの火災保険料、事業の損害保険料)

㋷修繕費-(修繕費用)

㋦消耗品費-(消耗品の支出)

㋸福利厚生費-(従業員のための福利厚生費)

空欄

㋹雑費-(上記に区分できない支出)

です。

既に印字がある費用については該当する項目があればその勘定科目で処理をし、項目がなくて比較的金額が大きい場合には空欄の部分を自分で項目を設定することができます。

そうした区分の中で該当するものがなければ「雑費」をつけっていけばよいです。

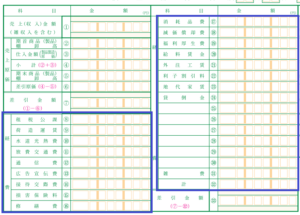

青色申告の場合の青色申告決算書(一般用)も内容としては同じです。

↓経費の部分を抜粋

ポケットマネーから経費の支払いをしたら?

もうひとつご相談をいただくのが事業用の現金を用意していなくて、事業主、フリーランス本人のポケットマネーから経費の支払いをしたときの処理です。

決算書に記載されている現金と預金はその事業に使っている事業用の現金であり事業用の預金です。

財布を二つ持っているフリーランスの方もいらっしゃいますがそうではない方のほうが多いので、ふとした経費の支払いをポケットマネーからすることがあります。

そういった時に現金の勘定を使ってしまうと現金残高がマイナスになることがあり、残高がマイナスの状態はおかしいことになりますので何かが間違っているということです。

事業用現金がない場合にポケットマネーから経費の支払いをした場合には、事業主借という勘定科目を使います。

仮に事業で使うボールペンをポケットマネーで買った場合には

9/30 (消耗品費)/(事業主借)110 ボールペン 〇△文具店

という内容です。

電車に乗った場合には

9/30 (旅費交通費)/(事業主借)320 電車代 〇△~▢✕

といった具合です。

事業主借の項目はプライベートの現金、預金から支払った時に使う、ということを覚えておきましょう。

領収書VSレシート

外食をしたりした際に前でお会計をしている人が領収書をお願いしているのを見かけることがあります。

事業主になったら領収書をもらえばいいんですよね、とご相談をいただく機会も多いです。

あとで帳簿付けをする際やもし税務調査があって領収書を見られたときに領収書の記載事項だけで大丈夫かどうかはかなり怪しいです。

むしろレシートのほうが「何をいくらでいつどこで買ったか」のうち「なにを」の部分が詳細に記載されています。

スーパーの領収書なんかだと「品物代」となっていることがありますが、これだと何を買ったのかわからないわけです。

「プライベートで使うものじゃないか」「日々の買い物の領収書じゃないか」といったうがったものの見方ができるわけです。

もしそういうものではなくても疑われても楽しいことではありませんので、領収書ではなくレシートで十分です。

わざわざ領収書をお願いしなくてもレシートの記載内容だけで十分のことが大半です。

3万円を超える支払いの場合で領収書を発行してもらう際に宛名もキチンと書いてもらうなどしましょう。

クレジットカードでの支払いの場合にはカード会社発行の支払明細だけではなく、店舗などから発行される利用明細等をあわせて保管しておくことが必要です。

あと割とよくあるのが申告書の提出が終わったらレシートや領収書を全部処分してしまうというケースです。

事業に関する書類や帳簿関係は最大で7年間保存(書類により保存が求められる期間が変わります)が求められますので申告が終わったからといって処分しないようにしましょう。

まとめ

経費についてフリーランスの方からよくご質問をいただくことを中心にお伝えしました。

支出が経費かどうかは事業に関係があるかどうか、というのが大前提になっていますので後で聞かれたときに何のための支出か、事業にどう使ったか、関係するか、ということは説明ができるようにしておきましょう。