こんにちは、京都の若ハゲ税理士ジンノです。

フリーランスになるととにかく支払いが多いと感じるものですが、それは税金についても同じです。給与所得の場合にはかからないもので、事業所得の場合にはかかる税金のひとつが個人事業税。

ある程度事業における所得(=利益)が出ていないと課税されませんが、ある日突然通知が来るのも個人事業税です。

個人事業税がかかるのかかからないのか、かかるのであれば納税計画に入れ込んでおきましょう。

個人事業税とは

個人事業税はその名の通り個人の事業に対して課される地方税のひとつです。

個人事業税の課税対象事業は70種類となっておりほとんどの業種がその対象となっています。

給与所得の場合は課税されなくて、事業所や事務所を備えて事業を行っている個人の方が対象です。

税理士業を含む士業(医師、弁護士、公認会計士など)も対象ですし、デザインをしている方はデザイン業として対象になります。

申告書を出していないのに通知が来る理由

個人事業税の申告書なんか出したことない!と言われることが多いのですが、こちらは所得税の確定申告書または住民税の申告書を提出している場合は申告が不要です。

所得税や住民税の申告の内容が事業税の申告内容として流用されます。ただし事業を廃止した場合には申告が必要ですので注意しましょう。

計算方法

計算方法を確認しておきましょう。

事業所得・不動産所得の所得金額(雑所得の場合もあり)がベースです。

(これは売上から必要経費・青色申告特別控除の金額を控除した金額でつまりは利益の金額です)

この利益の金額から各種控除(事業専従者給与の額等)を差し引いたものに、青色申告特別控除の金額を足し戻します。(青色申告特別控除の金額は所得税計算上の控除項目だからです)

ここから事業主控除として290万円を差し引くことができます。

事業に関する所得金額(利益)-各種控除+青色申告特別控除-290万円

という計算式で金額があれば事業の種類に応じた税率(3%、4%、5%いずれか)を乗じて税金の金額が算定されます。

利益が290万円+青色申告特別控除(10万円または65万円・55万円)を超えているならば個人事業税がかかる、という大まかな目安です。

納税計画

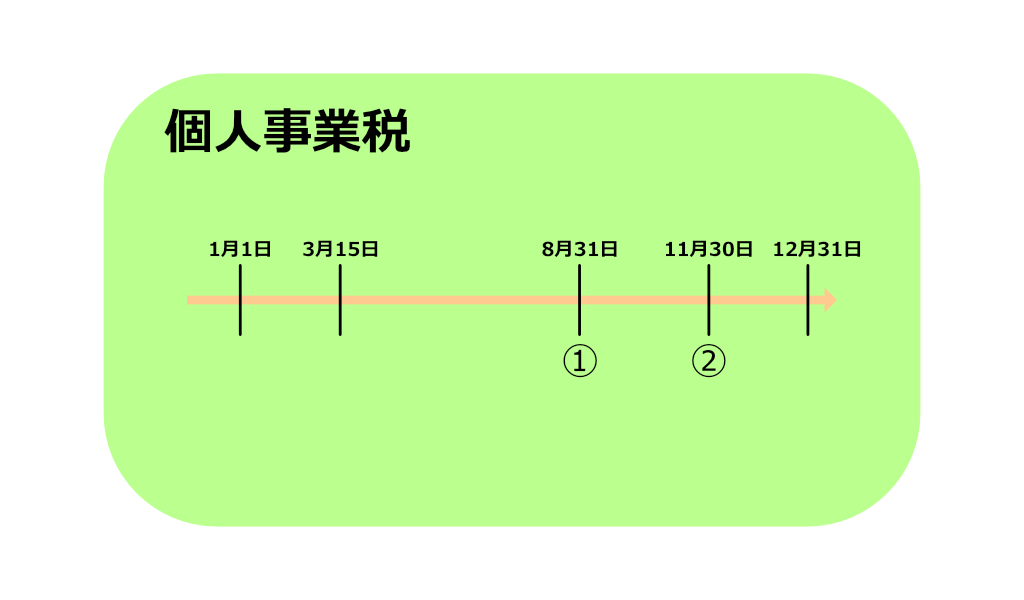

個人事業税が課税されることが分かれば後はいつ支払うことになるか確認しておきましょう。

個人事業税の支払いのタイミングは年に2回です。

第1期が8/31を期限とする納付で、第2期が11/30を期限とする納付となります。

個人事業税は所得金額の計算上は経費に計上できる税金のひとつです。支払をした場合には忘れずに計上しておきましょう。(所得税等、税金の多くが経費に計上できません)

またこちらの個人事業税は地方税のひとつですので、もし支払いが困難等の事由があれば市区町村の窓口で分割払いなど相談をしましょう。

まとめ

突然来て焦る税金の通知のひとつが個人事業税の通知です。

フリーランスになるとあれもこれもと支払いが多く感じますが、この個人事業税は給与所得の時は課税されないので余計にビックリするようです。

心とおカネの準備をしておきましょう。