定額減税制度が6月から始まる予定ですが事業主にとってはなにをどうすればいいのか、何をやるべきなのかという部分がいまいちよくわかっていないと思いますのでスケジュールを含めて事業主がやるべきことを整理しておきましょう。

所得税の対応

法人を含むj事業主が役員・従業員に給与等を支払っている場合を想定します。

スケジュールとしては6月以降に支給する給与から、というのがまずはスタートです。給与も賞与も定額減税の対象になるので注意が必要です。

つまりこんなスケジュールになります。

6月給与、7月夏季賞与、7月給与、8月給与、、、と定額減税の対象期間が延びていきます。

対象となる人は合計所得金額が1,805万円以下の方、給与額面では年間2,000万円以下の方が定額減税を受けられます。

一般的にパートやアルバイトでなければ源泉所得税が徴収されていると考えられますのでその源泉所得税が減額されると考えてもらってよいです。

本人と同一生計の配偶者で配偶者特別控除を受けているひと、扶養親族(16歳未満も含む)が定額減税の対象で、所得税は一人あたり3万円の減税です。

本人と該当する配偶者、16歳未満の子が2人の場合は4人×3万円で12万円の所得税を6月以降の給与賞与から本来引かれるはずだった所得税の分がなしになっていきます。

例でいうと12万円引ききるまで年末まで続き、引ききれなかった場合は年末調整・確定申告で調整給付、つまり引ききれなかった金額をベースに支給されます。

ここで事業主がやるべきことは

1.定額減税の対象になる従業員等から定額減税の金額を計算するための情報を集める

2.各人の定額減税の金額の計算を計算する

3.6月以降の給与賞与から所得税の分を引いていく

4.年末調整で引ききれなかった分を調整給付する

が大まかに分けるとやるべきことです。

簡易版の年末調整のような処理を6月以降に行うということで理解をしておけばよいでしょう。

必要な情報は国税庁のホームページや給与計算システムから印刷できますので5月以降にシステム対応したら順次、従業員等から情報を集めます。

給与計算をシステムで行っている場合には対応としては定額減税の金額を入力しておけば自動で計算して給与明細等に記載がされるとのことですのでそちらで対応します。

給与計算システムを導入していない場合には国税庁からリリースされている定額減税の明細を作成しておくことになるでしょう。

まずは遅れないように5月ごろから従業員等の定額減税に関する情報を集めておくことが必要です。

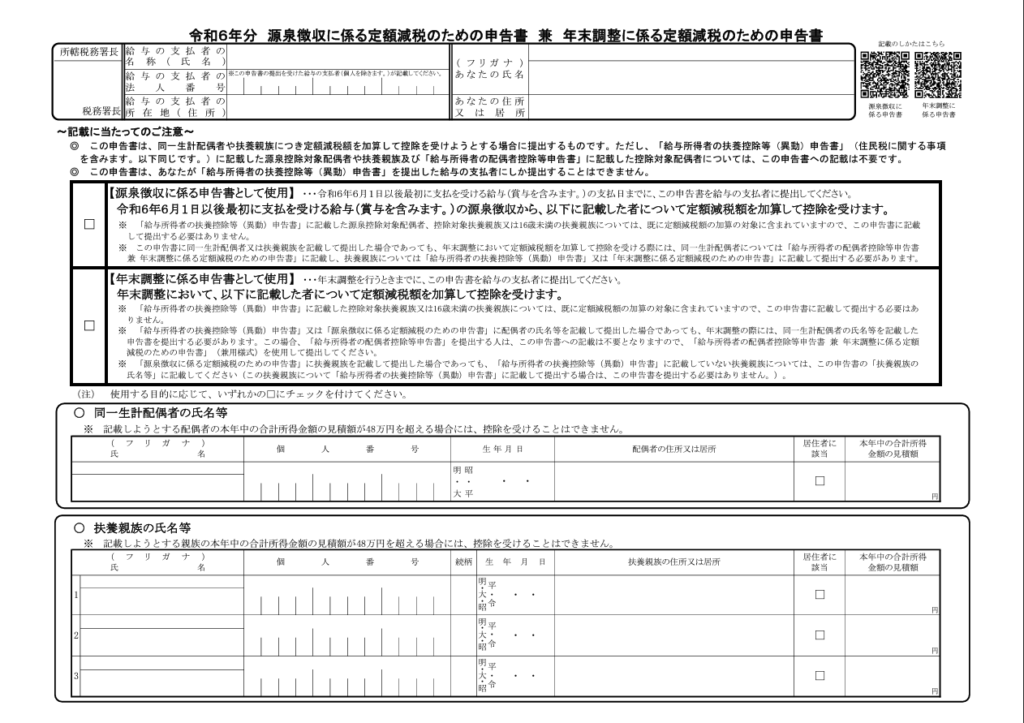

必要な情報は国税庁からリリースされている「定額減税のための申告書」を各従業員等に配布しておくのが無難です。期日を決めて回収しましょう。

各月の控除金額の内容については給与計算ソフトがあるなら対応することが多いと思いますのでその対応内容で行います。

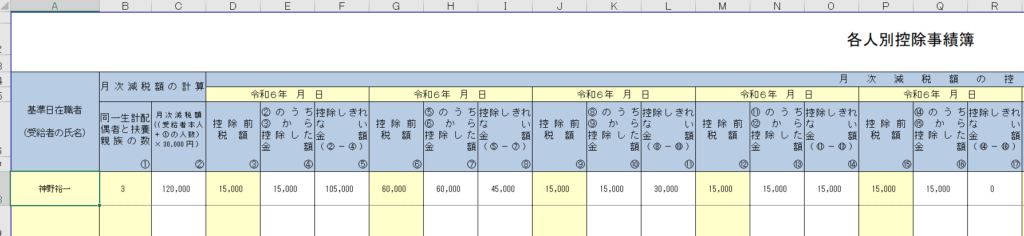

そういうシステムの導入がないのであればこちらも国税庁からリリースされている各人別控除事績のExcelシートをベースに把握・管理しておくのがミスを減らせそうです。

↑ Excelシートは算式が入っているので入力時には注意しましょう。

住民税の対応

住民税は所得税よりも処理が簡易です。

給与支払報告書や確定申告の情報をもとに住民税の計算を市区町村で行っていますので扶養の人数等をベースに定額減税が反映された住民税の納付書等が届く予定です。

住民税の定額減税の金額は対象者ひとりあたり1万円です。

給与所得から天引きして納める住民税から1万円控除された納付書が事業主に届きますのでそれで対応していくことになります。

ただし住民税のほうは所得税と違って遅れて納付(令和5年所得に対するものを令和6年6月から令和7年5月にかけて)する関係で、令和6年6月分の住民税の天引きは一回パスして、年間の住民税(定額減税を反映後の金額)を11カ月に分けて7月分の給与から天引きします。

よって定額減税が受けられるひとは6月分の給与からは住民税は控除されず、所得税もゼロになっている可能性が高いということです。

もし可能であればこういう風になるよという通知を5月の定額減税の情報を集める際に周知しておくと問い合わせ等が減りますのでよいでしょう。

まとめ

給与計算システムを導入しているところは案内が来ていると思われますのでそちらに乗って対応するのが分かりやすいでしょう。

定額減税のための申告書を見ていただくと年末調整っぽいのがよくわかるかなと。現場実務では6月、7月、7月夏季賞与で引ききれるケースも多いのではという印象です。

もし対応が難しければ6月給与を定額減税対応して年末調整で残りを対応しきるというのも可能性としてはあります。漏れ等がないように丁寧にやっていきましょう。