こんにちは、京都の税理士ジンノです。

賃貸用不動産をお持ちの方の相続税申告においてはいくつか注意点があります。通常の不動産とは違い人に貸しているものですのでその点が考慮されなければなりません。

注意点を整理してみましょう。

賃貸割合に要注意

家を誰かに貸している場合には貸し借りについて権利関係が発生します。その権利関係を財産評価(この場合は不動産の相続税計算上の価格計算)に反映させることが必要です。

自分の不動産ではあるのですが他人さんが使っているので、財産評価額として貸していることを考慮するというほうがしっくりくるでしょう。

自分が所有している土地に自分が建物を建て、その建物を貸している場合にはその土地のことを貸家建付地(かしやたてつけち)、建物については貸家(かしや)と相続税を計算する際には呼びます。

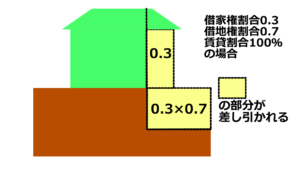

貸家建付地の財産評価の算式は以下のようになっています。

自用地としての価額 -(自用地としての価額 × 借地権 × 借家権 × 賃貸割合※)

貸家の財産評価の算式は以下のような算式です。

家屋の固定資産税評価額 - (家屋の固定資産税評価額×借家権×賃貸割合※)

図にしてみるとこんな感じです。

借家権の割合は一律0.3となっており、借地権の割合はその不動産が所在する場所の路線価図または倍率表から確認することができます。

賃貸割合については相続開始時点においてどれくらい部屋が埋まっているか、貸しに出せているか、という点がポイントです。

その時点において一時的にたまたま空室だった場合には貸しているものとして評価して差し支えありませんが、以下のような要件で総合的に判断します。

①各独立部分が課税時期前に継続的に賃貸されてきたものかどうか

②賃借人の退去後速やかに新たな賃借人の募集が行われたかどうか

③空室の期間、他の用途に供されていないかどうか

④空室の期間が課税時期の前後の例えば1ケ月程度であるなど一時的な期間であったかどうか

⑤課税時期後の賃貸が一時的なものではないかどうか

などの事実関係から総合的に判断します。

相続人の方が不動産賃貸に関わっていない場合も多いですので丁寧に確認しておく必要があります。

債務関係の確認

賃貸している不動産がある場合には債務として計上すべきものがあり、時々見落としてしまうことがありますので注意が必要です。

敷金の有無

居住用の不動産賃貸の場合には敷金を預かることがよくあります。

この敷金については預かり保証金的性質がありますので、債務として計上する必要があります。

敷金の金額については賃貸契約書を確認してチェックしましょう。あとは不動産賃貸の確定申告の決算書も確認資料として目を通すようにしています。

借入金の有無

賃貸不動産投資をしている場合には金融機関からの借入金が亡くなった時点で残っているケースもあります。

この場合にも債務として控除する必要がありますが、亡くなった時点の残高については金融機関から残高証明を発行してもらえれば正確な金額が分かります。

引き継ぐ相続人が決まるまで返済を止めてもらったり、実際に相続する人が決まったときに手続きをする必要がありますので、金融機関との打ち合わせを実際の相続手続きにおいては密に行う必要があります。

まとめ

財産評価においても相続税の計算の際にも適切に処理するためには事実関係を丁寧に確認していくことが重要です。

契約書をチェックし確認していくことでいろんなことが防止できます。このあたりは労をいとわず対応していきたいところですね。