こんにちは、京都の若ハゲ税理士ジンノです。

フリーランスになると給料がなくなります。それまでお給料から控除され天引きされていた所得税や住民税は自分で納める事になりますし、健康保険料も自分で納めることが必要です。

給料から天引きされると支払っている感覚が薄くなりますが、いざ独立して起業すると自分で支払うものが増えますので、一年間のうちどのタイミングでいくら払う事になるか把握し、資金繰りに問題がないか確認しておきましょう。

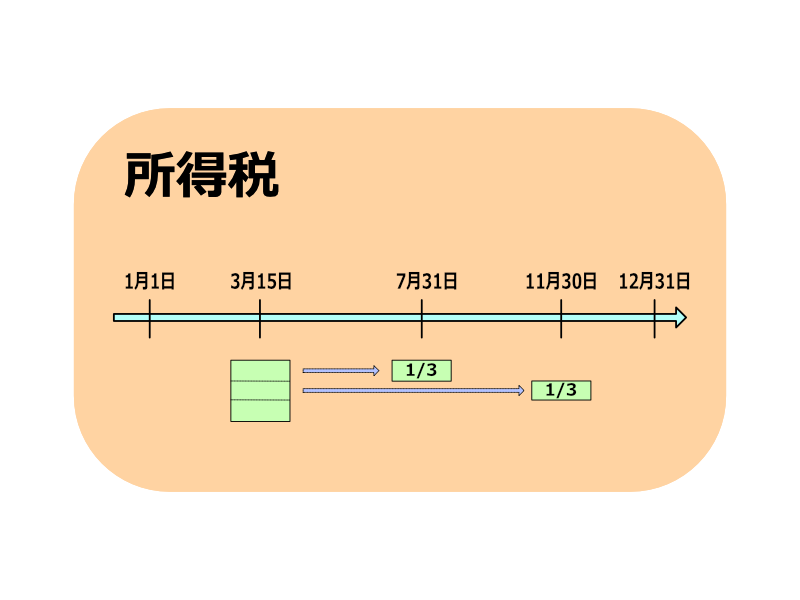

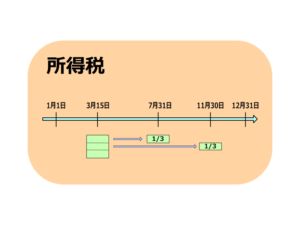

所得税の年間スケジュール

所得税は予定納税という前年の所得税額に応じた前払いの納付も含めて年に3回納めます。

毎年の申告期限である3月15日、7月1日から7月31日までの間の第1期、11月1日から11月30日までの第2期、というスケジュールです。

第1期と第2期に納める金額は大まかに前年の所得税の3分の1と考えておきましょう。

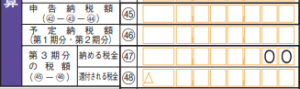

1/3ずつ納めた予定納税額は翌年の確定申告時に精算をします。具体的には支払った金額を記載する箇所がありますので予定納税額を支払っている場合には忘れずに記載しましょう。

(令和元年分以降確定申告書B第1表より抜粋)

独立初年度(開業日から12月31日まで)については、予定納税基準額と呼ばれる金額が給与所得の場合は15万円を超えていないことが大半です。

この場合には予定納税の金額はありませんので納付金額もないということになります。

予定納税基準額の計算方法は5月15日において確定している

(※1)-(左記にかかる源泉徴収税額)+(復興特別所得税)

※1 前年分の課税総所得金額及び分離課税の上場株式等に係る課税配当所得の金額にかかる所得税額※2

※2 山林所得、退職所得等の分離課税の所得及び譲渡、一時、雑、及び臨時所得を除いて計算

独立前はお勤めで所得が給料だった方は独立初年度は予定納税がない(ことが多く)、独立次年度から予定納税が発生する可能性が初年度の所得税の金額によってはあること。

また予定納税額については独立2年目の確定申告の際に前払いの税金として精算されること。

この2点をアタマの片隅置いておきましょう。

もし支払いが難しそうなら

今回コロナウィルスの影響もあって昨年と比べて所得が少ないということもいらっしゃると思います。

この所得税の予定納税は前年分の所得税の金額がベースであり、それはつまり前年分の所得をベースにしていることと同じ意味合いがあります。

もし所得税の予定納税を納めることが資金繰り的に困難である、また前年と今年6月までの所得が大きく変わっている場合には予定納税の減額申請という手続きを検討しましょう

減額申請という手続きをとれば、今年の所得金額見積もりに応じた予定納税額を納めることができます。

具体的には

(第1期分)

・その年の6月30日の状況での申告納税の見積額<予定納税基準額

→7月15日までに予定納税の減額申請書を提出、承認により減額

(第2期分)

・その年の10月31日の状況での申告納税の見積額<予定納税基準額

→11月15日までに予定納税の減額申請書を提出、承認により減額

それぞれ期限が決まっていますが減額申請をすることが可能です。

まとめ

独立すると自分の事業資金をどのタイミングで何に支出する必要があるか把握をしておきたいところです。

特に税金関係は給与所得の場合には自分で支払っている感覚が乏しく、いざ通知が来ると相当焦る方もいらっしゃいます。

事前に把握しておくことで心の準備をしておく、おカネの準備をしておくことは事業を継続するうえでとても大切です。